Aktualizacja bazy danych IEO projektów PV gotowych do udziału w nadchodzących aukcjach na energię z OZE

Jak co roku, przed grudniowymi aukcjami na energię z OZE przychodzi moment na zestawienie mocy projektów gotowych do udziału w akacjach z wolumenem zamawianych w aukcjach mocy. W Polskim systemie aukcyjnych kluczowe są aukcje na energie z farm wiatrowych i fotowoltaicznych. Na tegoroczne aukcje zaplanowane na 8 i 9 grudnia przewidziana jest moc projektów po 750 MW dla obu koszyków aukcyjnych, do 1 MW i powyżej 1 MW. Z uwagi na brak nowych projektów wiatrowych konkurencja w obu koszykach odbędzie się zasadniczo pomiędzy projektami PV.

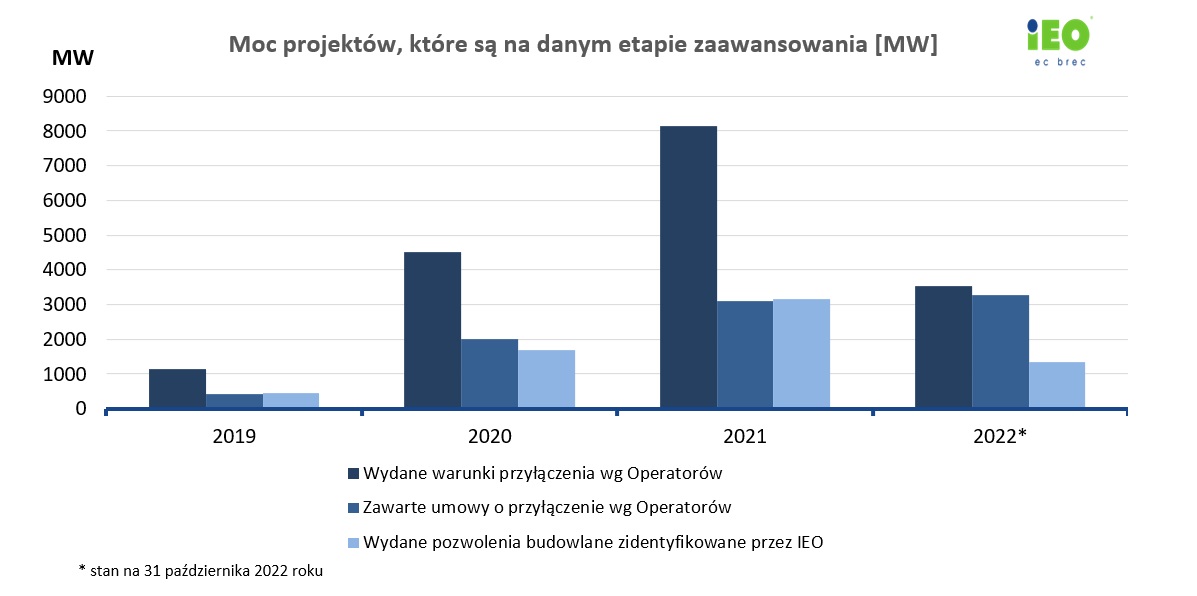

Od roku, główna barierą w rozwoju projektów PV, w szczególności tych na potrzeby systemu aukcyjnego są narastające problemy z uzyskaniem warunków przyłączenia do sieci. Pomimo masowych i lawinowo rosnących odmów wydania warunków przyłączenia projektów PV do sieci przez OSD w 2021 roku (więcej w artykule), w ciągu trzech kwartałów bieżącego roku przybyło jednak 3,5 GW wydanych warunków przyłączenia. Jest to łączna moc o ponad połowę mniejsza niż uzyskana przez deweloperów w rekordowym roku 2021, ale wskazuje na pewne, ciągle niewykorzystane rezerwy sieciowe. Szacuje się, że łączna moc wydanych warunków na koniec roku 2022 będzie zbliżona do roku 2020.

|

Od początku systemu aukcyjnego w 2017 roku IEO monitoruje aktywność deweloperską w OZE. Przed każdą aukcją szacuje moc projektów wiatrowych, biogazowych i fotowoltaicznych na poszczególnych etapach rozwoju projektu. W szczególności przed każdą aukcją analizowane są liczby i moce projektów fotowoltaicznych z pozyskanymi pozwoleniami na budowę (PnB) i warunkami przyłączenia do sieci (WP), które mogą przystąpić do aukcji. Już w połowie 2018 roku w bazie danych IEO było 2 GW nowych projektów PV z warunkami przyłączenia do sieci, gotowych do przystąpienia do aukcji na energię z OZE. Przez ostatnie 4 lata została wykonana olbrzymia praca deweloperska, której nie towarzyszyły, odpowiednie do potrzeb i adekwatne do rządowych planów aukcyjnych, prace na rzecz zwiększania możliwości przyłączeniowych do sieci elektroenergetycznej. |

Duża liczba wydanych warunków przyłączeń pomimo masowych odmów

Wg najnowszej bazy danych IEO, projektów fotowoltaicznych o mocy nie większej niż 1 MW z pozyskanymi warunkami przyłączenia do sieci OSD jest na rynku ponad 5,6 GW, a o mocy większej niż 1 MW, w tym dużych projektów z warunkami przyłączenia do sieci wydanymi przez PSE, około 12 GW. Wysoka dynamika przyrostu wydawanych nowych warunków przyłączenia 2022 została gwałtowne wyhamowana, ale rosną moce projektów gotowych do realizacji, także w systemie aukcyjnym.

W bieżącym roku jest jednak więcej umów o przyłączenie do sieci, co świadczy o realnie wysokim stanie zaawansowania projektów. Duży stosunek umów przyłączeniowych z tegoroczną datą w odniesieniu do nowych warunków przyłączenia może świadczyć o dużej aktywności deweloperskiej związanej z koniecznością realizacji projektów z wygranymi aukcjami w 2020 roku i/lub chęcią ich sprzedaży na rynku. Nie można bowiem zmienić właściciela warunków przyłączenia, natomiast w przypadku podpisanej umowy z OSD jest to już możliwe.

Ceny referencyjne dla źródeł PV są o ok. 10% wyższe od ubiegłorocznych i wynoszą 375 zł/MWh dla projektów do 1 MW i 355 zł/MWh dla wielkoskalowych projektów PV. W tegorocznej aukcji projekty PV nie będą musiały zawzięcie konkurować z tańszymi projektami wiatrowymi ponieważ system aukcyjny w 2021 roku wyczerpał wolumen projektów wiatrowych, które uzyskały pozwolenie na budowę przed 2016r., a nowe projekty, bez liberalizacji zasady „10H”, nie mogą być doprowadzone do etapu gotowości do aukcji. W ubiegłym roku w obu rundach aukcji nie było dużej nadpodaży projektów zarówno w „dużym” jak i „małym” koszyku aukcyjnym. Projekty, które nie były zwycięskie, to w większości te, które odpadły na skutek regulaminowego odcięcia 20% ofert o najwyższych cenach.

Spadająca liczba pozwoleń na budowę farm PV

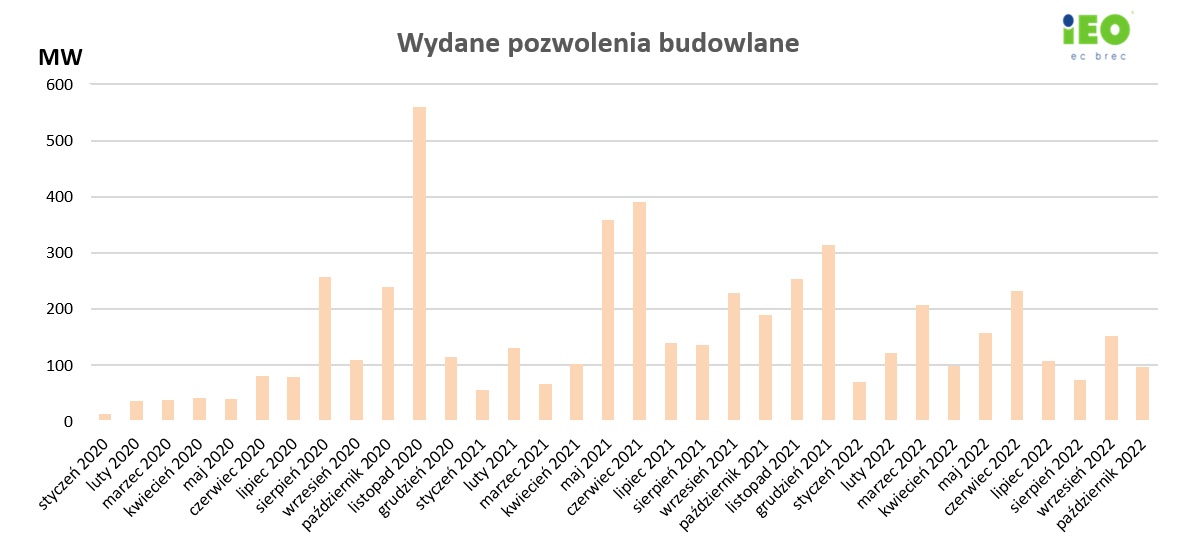

Dotychczasowy roczny cykl zdobywania (narastania liczby) pozwoleń na budowę (2-3 miesiące przez terminem aukcji) został zmieniony na bardziej równomierny, tak jak to miało miejsce przed 2016 rokiem w systemie zielonych certyfikatów (first come, first serve), co w samo w sobie jest korzystnym zjawiskiem.

W bieżącym roku inwestorzy farm PV stają przed wyborem czy decydować się na wejście ze swoją ofertą w system aukcyjny, czy też wybrać inną formę sprzedaży energii, jak np. zawarcie umowy PPA czy sprzedaż na rynku. Ceny referencyjne są (jeszcze) znacznie niższe od tegorocznych cen rynkowych, co mogło zniechęcać oferentów do skorzystania z aukcyjnego systemu wsparcia. Ale zmienność cen jest na tyle duża, a ich prognozy na tyle nieprzewidywalne, że – wbrew wcześniejszym założeniom biznesowym - może być dużo chętnych chcących skorzystać z bezpiecznego systemu aukcyjnego zapewniającego oferowaną cenę na 15 lat. Przy rosnącej inflacji istotne jest również iż cena aukcyjna podlega rocznej indeksacji. Entuzjazm inwestorów chcących wejść z energią produkowaną z PV na rynek mogły dodatkowo ostudzić ustawa październikowa o maksymalnych cenach energii i listopadowe rozporządzenie w sprawie limitu cen energii dla wytwórców energii z OZE.

Czy po raz pierwszy w historii aukcji w koszyku słoneczno-wiatrowym nie będzie nadpodaży projektów PV i ofert sprzedaży energii w stosunku do zamówienia rządowego?

Można przyjąć założenie, że inwestorzy dysponujący projektami z pozwoleniami budowalnymi będą starali się wziąć udział w aukcji. W sumie na rynku jest 6,8 GW projektów PV, które mają PnB, ale po dotychczas rozstrzygniętych aukcjach pozostało jeszcze w bazie danych ok. 4,2 GW niewybudowanych mocy. Oznacza to maksymalną gotowość 2,6 GW projektów do udziału w systemie aukcyjnym, przy dostępnym wolumenie aukcyjnym przeliczonym na moc - 1,5 GW (2x0,75 GW). Daje to nominalną nadwyżkę projektów wynosząca ok. 1,1 GW na którą składa się także 0,3 GW wynikające z ustawowego odcięcia 20% najdroższych ofert. W praktyce nominalna nadpodaż projektów może być zniwelowana przez najnowsze strategie rynkowe inwestorów, którzy tylko w części wykorzystują produktywności farm mocy PV w systemie aukcyjnym.

Bardzo prawdopodobnym jest to, że inwestorzy będą chcieli zakontraktować tylko część energii w systemie aukcyjnym, w szczególności w przypadku dużych farm, o niższych kosztach wytwarzanej LCoE. Już w ubiegłym roku oferenci stosowali model mieszany, czyli kontraktowanie energii na kilka najbliższych lat np. w umowach rynkowych PPA, a na kolejne lata (przewidując spadek cen energii na rynku) - w systemie aukcyjnym. Widoczny jest trend w zmniejszaniu ilości oferowanej energii w kolejnych aukcjach. W 2021 roku profil kontraktowanej energii w przeliczeniu na deklarowaną moc znacznie odbiegał od kształtu z roku 2020, kiedy niemal cała produkowana energia z danej aukcji była wgrywana do aukcji - więcej w raporcie IEO z podsumowaniem systemu aukcyjnego 2016-2022. Takie strategie aukcyjne w aukcji grudniowej 2021 zmniejszyły wolumen energii w stosunku do pierwotnych założeń mocy projektów o około 39%. Wynikać z tego może analogia, że aby wykorzystać całość dostępnego wolumenu aukcyjnego energii dla PV można by zakontraktować około 2,1 GW mocy, czyli znacznie więcej niż 1,5 MW. Biorąc jednak pod uwagę, że aktualnie ciągle wysokie ceny energii zniechęciły część inwestorów do przygotowania się do aukcji, można postawić tezę, że system aukcyjny uchodzący dotychczas za niezwykle konkurencyjny może mieć widoczną przewagę popytu nad podażą projektów.

Co jeszcze pokazuje nowa baza danych projektów PV ?

Porównano uśrednione dla różnych zakresów mocy i lokalizacji koszty produkcji energii LCoE każdego z projektów PV w bazie danych IEO.

Obliczono LCoE dla wszystkich projektów PV zgodnie ze zgrubnymi założeniami przyjętymi w poniższej tabeli (zmienne były moce (CAPEX) i lokalizacja (nasłonecznienie).

|

CAPEX |

||

|

moc min kW |

moc max kW |

zł/kW |

|

50 |

500 |

3400 |

|

500 |

1000 |

2700 |

|

1000 |

5000 |

4100 |

|

5000 |

- |

4000 |

|

koszt kapitału własnego (%) |

12,0% |

|

|

koszt kredytu (%) |

10,0% |

|

|

WACC (%) |

10,6% |

|

Zgodnie z ww. założeniami tylko niecałe 16% projektów posiada LCoE na poziomie niższym niż referencyjne ceny dla źródeł PV w obu koszykach. Oznacza to, że inwestorzy będą skłonni wykorzystać wspomniany wcześniej model mieszany kontraktowania energii w systemie aukcyjnym i poza nim (rynek, PPA). O ile skuteczny udział w systemie aukcyjnym zmniejszy ryzyko i koszt kapitału (duża rola sektora bankowego), o tyle rosnąć będzie atrakcyjność systemu aukcyjnego.

Łącznie, wg. IEO, na rynku jest ponad 19 GW nowych projektów z ważnymi warunkami przyłączenia do sieci. Baza danych zawiera ponad 5 GW projektów mających jednocześnie warunki przyłączenia i zidentyfikowane pozwolenie na budowę wraz z nazwą inwestora.

Wraz z rozwojem rynku fotowoltaiki zmienia się również skala rozwijanych projektów. Przybywa projektów wielkoskalowych farm PV. Projektów o mocach od 500 do 1000 kW jest ponad 5 GW, a o mocach powyżej 1 MW jest około 12 GW. Baza IEO identyfikuje już ponad 14 projektów o mocach wyższych niż 100 MW. Największym potencjałem wydanych warunków przyłączeń do sieci wykazała się ENEA Operator, a pozostałe OSD plasują się na zbliżonym poziomie.

Więcej szczegółowych informacji o rynku projektów fotowoltaicznych w Polsce można znaleźć w najnowszej aktualizacji baz danych IEO. Baza danych zawiera 9 045 projektów PV. Zidentyfikowano aż 3 612 projektów z rozpoznanym inwestorem o łącznej mocy 7,13 GW. Wśród największych deweloperów znajdują się PRO VENTO ENERGIA, R.Power oraz AP OZE.

Baza dostępna na stronie sklepu IEO.