Na początku grudnia odbyła się druga runda aukcji na rok 2021. Z pięciu ogłoszonych aukcji rozstrzygnięto trzy – dla fotowoltaiki i wiatru do 1 MW, ponad 1 MW oraz hydroenergii, biopłynów i energii geotermalnej do 1 MW. Obie aukcje przewidziane dla instalacji hybrydowych zostały bez rozstrzygnięcia ze względu na brak ofert. W aukcji AZ/13/2021 dotyczącej właśnie m.in. małych elektrowni wodnych aukcje wygrały cztery oferty od trzech wytwórców. Przedział cen wyniósł 638,85 – 639,97 zł/MWh. Były one ok. 2,6-2,8 razy wyższe niż średnie ceny dla pozostałych dwóch aukcji. W przypadku aukcji fotowoltaiczno-wiatrowych wyraźnie widać, że spadek cen aukcyjnych powoduje, że przedsiębiorcy kierują się w stronę innych metod sprzedaży energii, przy bardziej atrakcyjnych rynkowych cenach. Wstępna analiza pokazuję, że przestano kontraktować całą produkcję energii z instalacji PV i wiatrowych, szczególnie w pierwszych latach jej użytkowania.

Mały koszyk aukcyjny cały dla fotowoltaiki

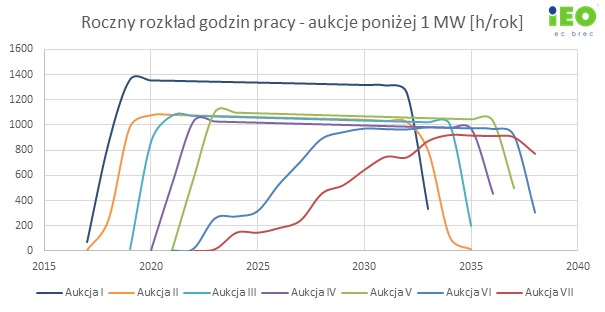

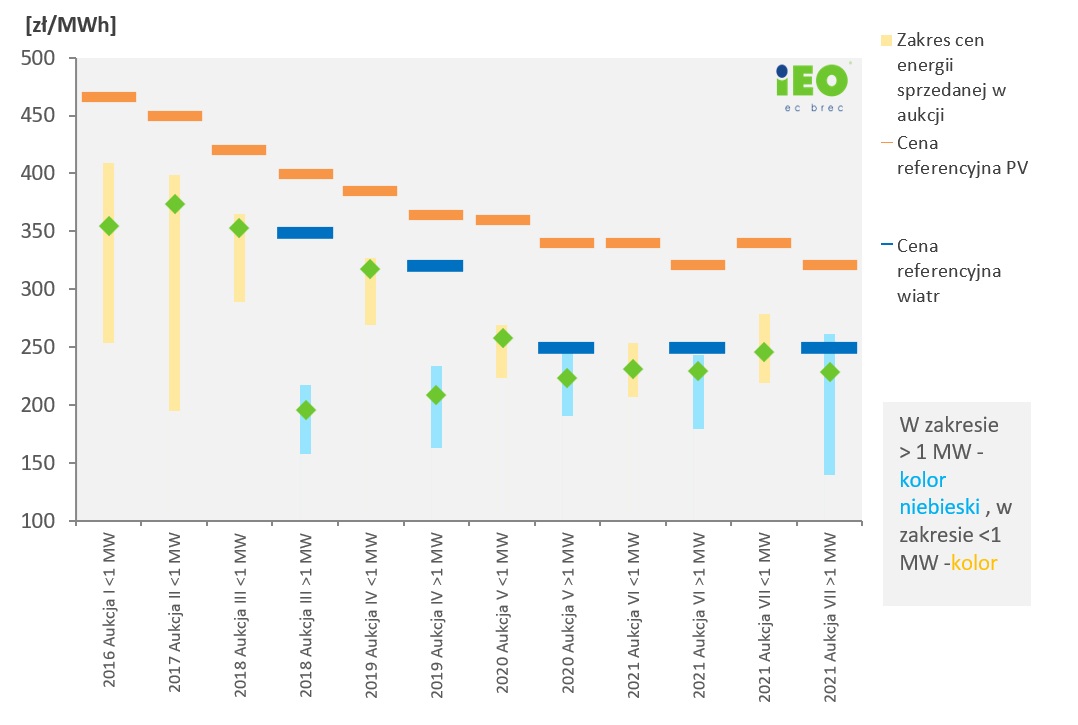

Aukcję AZ/11/2021 dotyczącą PV i wiatru do 1 MW wygrało 141 spółek z 309 ofertami. Wszystkie oferty to instalacje fotowoltaiczne o łącznej mocy ok. 300 MW. Ceny w tym koszyku aukcyjnym rozkładały się w przedziale 219 – 278,87 zł/MWh (średnio 246,25 zł/MWh) przy cenie referencyjnej aż 340 zł/MWh. Uwagę zwraca fakt, że ilość energii z 1 MW rocznie to średnio ok. 611 MWh/MWp/rok, około 60 % tego co fotowoltaika powinna być w stanie wyprodukować. Jest to efektem spadku cen energii z fotowoltaiki, szczególnie przy aktualnie silnym wzroście cen energii na rynku, które w ostatnim okresie były nawet kilkukrotnie wyższe. Utrzymanie tego trendu może mieć kolosalne znaczenie dla kolejnych aukcji, które zostały przedłużone do 2027 roku.

Duży koszyk aukcyjny prawie 50/50

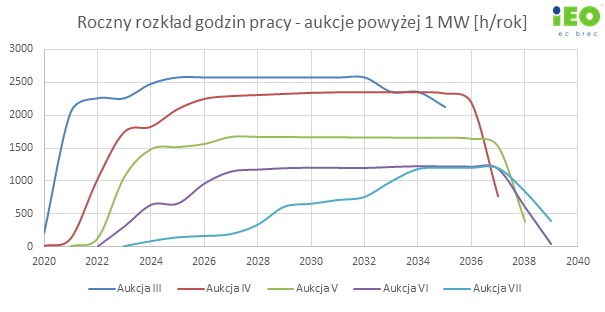

W aukcji AZ/12/2021 wygrały 62 oferty od 46 spółek. Zakontraktowano około 570 MW fotowoltaiki i 460 MW elektrowni wiatrowych. Przedział cenowy wyniósł 139,64 – 261,07 zł/MWh (średnia cena 227,79 zł/MWh). W przeciwieństwie do poprzednich aukcji, gdzie także duży koszyk był zdominowany przez PV, tym razem moc zainstalowana z fotowoltaiki to ok. 55,3 %. Przedział cenowy znowu różnił się znacznie od cen referencyjnych, gdzie między najwyższą ceną a referencyjną dla PV 320 zł/MWh jest prawie 60 zł/MWh różnicy. Dla farm wiatrowych było to 250 zł/MWh jednak jak widać potrafią one wygrać ofertę za niewiele więcej niż połowę tej ceny.

Przy założeniu, że farmy fotowoltaiczne są kontraktowane podobnie jak w małym koszyku (tj. ok. 600 h/rok) to wiatraki są kontraktowane na ok. 800 h/rok, blisko 1/3 tego co w poprzednich aukcjach. Tak jak w przypadku fotowoltaiki ceny energii z farmy wiatrowej w aukcji są znacznie niższe te na rynku, dlatego w pierwszych latach działania kontraktowana jest mała ilość energii w stosunku do tej możliwej do wyprodukowania.

Z powyższego wykresu wyraźnie widać, że w przypadku aukcji do 1 MW, które zawsze dominowała fotowoltaika (chociaż w przypadku dwóch pierwszych aukcji mamy duży rozstrzał cenowy ze względu na pewne epizody elektrowni wiatrowych, które były znacznie tańszym źródłem w tamtym czasie), znaczny trend spadkowy cen z roku na rok (najlepiej to widać po średnich). Duży koszyk w ostatnich latach nieznacznie się podnosił cenowo, ze względu na coraz większe udziały fotowoltaiki w stosunku do elektrowni wiatrowych (nawet 80% mocy w VI aukcji), jednocześnie widać jak różnice cenowe maleją (tj. fotowoltaika tanieje znacznie szybciej niż wiatraki, które mają relatywnie podobne ceny od początku aukcji).

Liderzy rynku OZE

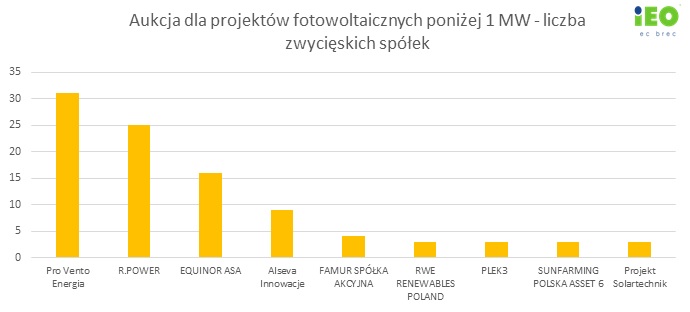

W obu koszykach wiatrowo-fotowoltaicznych zwyciężyło łącznie 186 spółek celowych. W małym koszyku największy udział mieli wytwórcy spod holdingu Pro Vento Energia. Tuż za nim dość standardowo uplasowało się R.Power, Equinor oraz Alseva Innowacje.

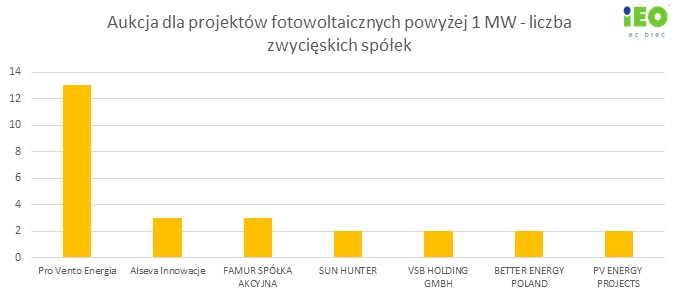

W dużym koszyku znowu największy udział miało Pro Vento Energia, która jako jedyna miała dwucyfrową liczbę spółek w tym koszyku. Następne w kolejce były Alseva Innowacje i Famur S.A., które miały po 3 spółki. Farmy wiatrowe są wyraźnie większe od fotowoltaicznych, pomimo prawie 50 % udziału mocy, spółek jest tylko 8 (z 10 farmami wiatrowymi) w porównaniu do 38 spółek z PV.

6 lat systemu aukcyjnego

Polski system aukcji OZE okazał się sporym sukcesem. Ponad 5 GW energetyki wiatrowej i ponad 6,3 GW fotowoltaiki otrzymało finansowanie na 15 lat z tego systemu. Znajdują się tam instalacje od największych holdingów przez cały okres Aukcji OZE 2016-2021 takich jak Alseva Innowacje, Columbus Energy, EDP Renewables, Green Genius, OZE Holding, PCWO Energy, Pro Vento Energia, R.Power, ale także wielu innych, mniejszych inwestorów dołożyło swoje moce do rozwoju OZE w Polsce. Informacje o wszystkich zwycięzcach (ponad 1800 rekordów) aukcji od 2016 roku, w tym szczegółowej analizy ostatniej z nich znajdują się w najnowszej Bazie Zwycięzców Aukcji Grudzień 2021. Zachęcamy szczególnie inwestorów, którzy chcą znaleźć inwestycje wśród projektów, których wartość wynosi ponad 5,5 mld zł.

Przyszłość aukcji OZE

Pod koniec 2021 roku Komisja Europejska dała zielone światło dla przedłużenia systemu Aukcji OZE o kolejne 6 lat. Był on ważnym czynnikiem w rozwoju branży OZE w Polsce. Widać jednak na bazie ostatnich aukcji, że osiągnięty cel w postaci niskich cen energii ze względu na konkurencje zaczął motywować inwestorów do szukania alternatywnych rozwiązań sprzedaży energii. Dodatkowym problemem staje się „dziura wiatrowa” spowodowana ustawą 10H, ponieważ powoli kończą się projekty, które mają pozwolenie budowlane. Ministerstwo Klimatu i Środowiska zapowiedziało, że trwają prace nad nowelizacją tej ustawy, jednak nawet w tym wypadku proces inwestycyjny jest na tyle długi, że nie unikniemy braków farm wiatrowych startujących w najbliższych aukcjach.

W przypadku fotowoltaiki zainteresowanie najprawdopodobniej pozostanie wysokie. Aktualnie mamy już ponad 7 GW mocy w fotowoltaice, która jednak jest nadal w większości prosumencka. Zgodnie z szacunkami IEO do 2030 roku możemy osiągnąć nawet 27 GW mocy zainstalowanej w samej fotowoltaice, w znaczniej części z dużych farm. Prognoza IEO zakłada, że już w ciągu najbliższych 2-3 lat duża fotowoltaika zrówna się z mikroinstalacjami. Rosnące koszty energii będą silnym motywatorem do inwestowania w tańsze OZE.

|

|

Najnowsza baza „Zwycięzcy aukcji OZE 2016-2021” jest już dostępna Również w wersji anglojęzycznej –„The Winners of RES auctions 2016-2021” |